国内公募株式投資信託の税制ポイントについて

国内公募株式投資信託の4つの税制ポイント

国内公募株式投資信託の税制には次のようなポイントがあります。

※平成24年4月30日現在の税制です。今後の税制改正に伴い、変更される場合もあります。

税金に関する詳細については、税務署・税理士などの専門家にご相談ください。

ポイント1 税率の軽減

普通分配金、解約・買取・償還に伴う譲渡益の税率が軽減

国内公募株式投資信託の普通分配金、解約・買取・償還に伴う譲渡益については、平成24年12月31日までは税率が10%(所得税7%、住民税3%)、平成25年1月1日から平成25年12月31日までは税率が10.147%(所得税7.147%、住民税3%)に軽減されます。

平成25年1月から所得税に復興特別所得税2.1%を付加して徴収されることとなりました。

復興特別所得税は、単純に所得税率に2.1%を加算するのではなく、所得税率に2.1%を乗じた税率が加算されます。

| 平成24年末まで |  |

平成25年末まで |  |

平成26年から | |

|---|---|---|---|---|---|

| 普通分配金(※) | 税率 ※10% (所得税7%・住民税3%) |

税率 ※10.147% (所得税7.147%・住民税3%) |

税率 ※20.315% (所得税15.315%・住民税5%) |

||

| 譲渡益 |

※総合課税を利用しなかった場合の税率です。

総合課税を利用された場合は課税所得などにより税率は異なります。

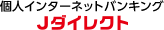

ポイント2 損益通算

国内公募株式投資信託や上場株式などの配当・譲渡益と、譲渡損が通算可能

国内公募株式投資信託や上場株式の譲渡損益、上場株式などの配当や株式投資信託の普通分配金間での通算が可能となります。

ポイント3 繰越控除

譲渡損の繰越控除が可能

損益通算後の譲渡損失は、確定申告を行うことで、翌年以後3年間の繰越控除が可能です。ただし、毎年損失を繰り越すための確定申告が必要です。

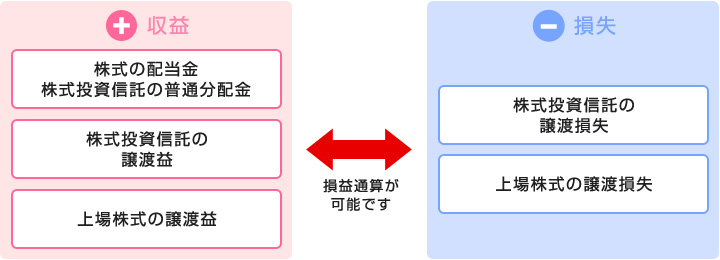

ポイント4 特定口座のご案内

公募株式投資信託を「特定口座」に受入れ可能

特定口座はお客さまに代わって譲渡損益などを計算し、「特定口座年間取引報告書」を作成するサービスです。

特定口座をご利用いただくことにより、お客さまの確定申告のための譲渡損益の計算などが軽減されます。

- 「特定口座」と「一般口座」のどちらかをお選びいただきます。

- 「源泉徴収あり」と「源泉徴収なし」のどちらかをお選びいただきます。源泉徴収方法の変更は、その年最初のご換金取引など(解約、買取、償還)まで可能となります。ご換金後は年内の変更はできません。また、分配金受入後は「源泉徴収あり」から「源泉徴収なし」への年内の変更はできません。

- 「源泉徴収あり」の場合は、確定申告が不要ですが、「源泉徴収なし」の場合は確定申告を行う必要があります。

- 「源泉徴収あり」の特定口座においても、一般口座や他の金融機関の特定口座との損益通算や、繰越控除を行う場合は、確定申告を行う必要があります。

- 特定口座で計算されるのは、解約・買取・償還による譲渡損益となります。源泉徴収選択口座内配当等受入開始届出書をご提出いただくことにより、「源泉徴収あり」の特定口座では普通分配金も計算されます。

- 普通分配金は、源泉徴収されますので、確定申告は不要です(申告することも可能です)。

- 特定口座を開設いただく前の解約・買取・償還につきましては、譲渡損益や税額の計算の対象外となりますので「特定口座年間取引報告書」には記載されません。