じゅうろく暦年贈与信託「らくちんたく」

お元気なうちに、大切なご家族へご資産をゆずり渡す方がふえています。

2015年1月より相続税・贈与税の税制が改正され、相続税の負担や課税対象となる人が大きくふえました。

そのため、相続税対策として生前贈与への関心が高まっています。

相続税の基礎控除の縮小

Point!

今まで相続税がかからなかった方もかかる可能性があります。

暦年課税(通常の贈与)

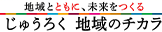

贈与税には基礎控除があり、贈与を受けた財産価格が1年間(1月1日から12月31日まで)で110万円までの場合には、贈与税がかかリません。

1年間に贈与を受けた財産価格が110万円を超える場合には、贈与税の申告と納税が必要になります。

贈与税の課税方法には、「暦年課税」と「相続時精算課税」の2つの方法があります。

相続時精算課税を選択すると、その贈与者からの贈与については、暦年課税に変更することができません。そのため、事前に十分な検討が必要です。

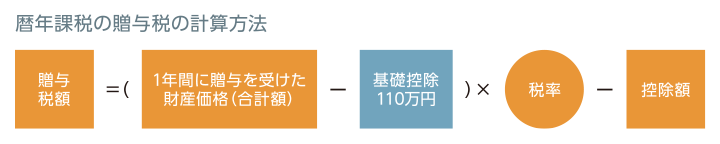

生前贈与を活用することで、相続財産をへらすことができます。

前提条件

- 贈与税は贈与を受けた年の1月1日において18歳以上である者が直系尊属から贈与を受けたものとします。

- 相続税は父の相続時に法定相続人2人が法定相続分どおりに相続したものとします。

- 父の相続開始前一定期間内(持ち戻し期間内)の贈与はないものとします。

- 他の所得にかかる税金等は考慮していません。

- 「相続時精算課税」を選択した場合は、別計算となります。

生前贈与の注意すべきポイント

こんな生前贈与していませんか?~贈与として認められない可能性があります~

名義預金

定期的な贈与

「贈与らくちんたく」の特長と各種手続きの流れ

「贈与らくちんたく」の特長

ご親族さま等への「生前贈与」に安心してご利用いただけます。

本商品をご利用いただくことで暦年課税制度の条件を満たす贈与を簡単に行うことができます。

毎年の贈与に関するお手続きを当行がサポートします。

当行から毎年一定の時期に「贈与契約書」や「贈与手続に関するご案内」をお送りしますので、贈与の機会を逸することなく贈与していただけます。

贈与に関する報告書をお送りします。

報告書には、本商品を利用して贈与された金額や贈与を受けた方を記載しますので、次回以降の贈与をお考えいただく際にお役立ていただけます。

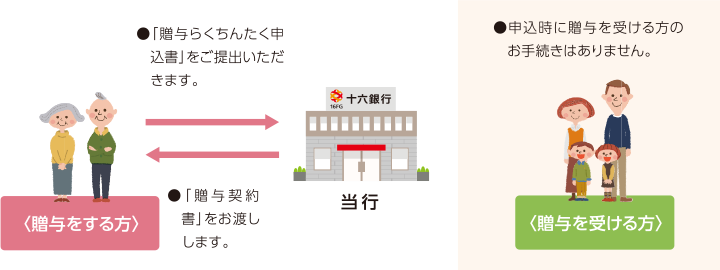

申込手続の流れ

〈贈与をする方〉ご契約時に必要な書類等

- 贈与らくちんたく申込書(ご来店時にご記入いただきます。)

- お届印

- 当行の普通預金口座(当行で普通預金口座をお持ちでない場合は、ご開設いただく必要がございます。)

- 本人確認書類(運転免許証、パスポート等)

- 3.の普通預金口座のご開設に必要となります。

本商品の詳細は、下記パンフレットもしくは十六銀行の店頭でお問い合わせください。

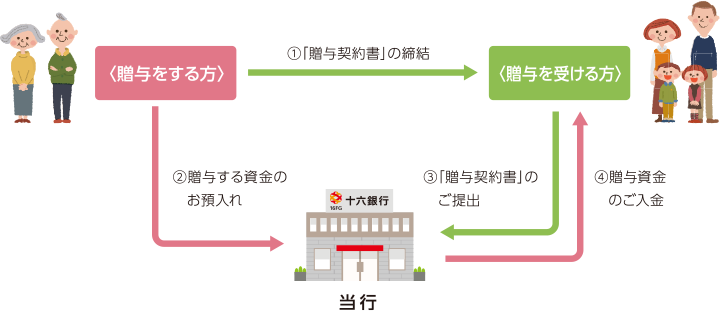

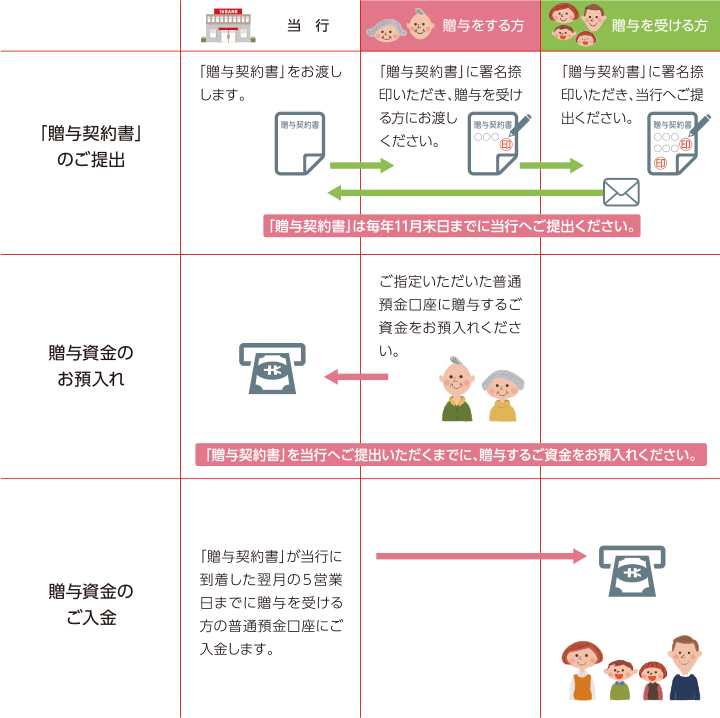

贈与手続の流れ

商品概要

当行にご提出いただいた贈与契約書に基づき、贈与をする方の当行普通預金口座から、あらかじめご指定いただいた贈与を受ける方の普通預金口座へ贈与契約書の記載金額をご入金する商品です。

贈与をする方

当行に普通預金口座のある日本国内居住の個人のお客さま

贈与を受ける方

原則、贈与をする方の3親等以内の日本国内に居住のご親族さま

取扱通貨

円貨のみ

契約期間

本商品申込日の属する年を含めて5年間

- ただし、申込日が12月1日から12月31日までの場合は、申込日の属する年の翌年から5年間となります。

- ご契約期間終了後、ご継続をご希望の場合は、改めてお手続きが必要となります。

手数料

申込手数料:贈与を受ける方お1人につき55,000円(税込)

期間中手数料:無料※

- 「贈与をする方」から「贈与を受ける方」への贈与資金の入金についての振込手数料もかかりません。

Q&A

- 本商品申込時に指定した人にしか贈与することができないのですか。

- 「贈与を受ける方」については、あらかじめご指定いただく必要があります。

申込時点でご指定されていない方への贈与を希望される場合は当行所定のお手続きにより「贈与を受ける方」を変更いただき、贈与をすることができます。なお、「贈与を受ける方」を追加したい場合は、新たに申込手続きをしていただきます。 - 孫や養子、未成年者を「贈与を受ける方」に指定できますか。

- 原則、贈与をする方の3親等以内の日本国内に居住のご親族さまであれば、ご指定いただくことができますので、お孫さまやご養子さまを「贈与を受ける方」にご指定いただけます。

未成年者の方をご指定いただくことも可能です。未成年者の方と贈与契約書を締結される場合は、親権者(後見人)さまにより贈与契約書に署名捺印をいただく必要があります。 - 1年間に贈与できる金額の上限はありますか。

- 贈与される金額に上限はございません。贈与税の年間基礎控除である110万円を超える金額でも贈与していただくことができます。

- 本商品を利用した贈与について、贈与する回数や人数に制限はありますか。

- 制限はありません。ただし、「贈与を受ける方」はあらかじめご指定いただく必要があります。

また、贈与の都度、「贈与契約書」のご締結・ご提出が必要となります。 - 贈与契約書を使わずに贈与することはできますか。

- 本商品専用の贈与契約書の提出が必要となります。お客さまでご用意いただいた贈与契約書による贈与、または贈与契約書を用いない「贈与を受ける方」への振込みは本商品の対象外となります。

- 「相続時精算課税制度」との併用はできますか。

- 「暦年課税制度」は、「相続時精算課税制度」との併用はできません(「贈与をする方」からの贈与について、相続時精算課税制度を選択された年以降の贈与に暦年課税制度はご利用できません)。

贈与税の税務上の取扱い等については、最寄りの税務署や税理士等の専門家にご相談ください。- 相続時精算課税制度については、2024年1月1日以降法改正により、現行の基礎控除(累計2,500万円)とは別途、課税価格から基礎控除年間110万円を控除できるようになります。

当行からのご案内

| ご案内物 | ご案内先 | 時期 | 内容 |

|---|---|---|---|

| 贈与報告書 | 「贈与をする方」 「贈与を受ける万」 |

毎年2月頃 | 本商品を利用して贈与された金額や贈与を受けた方を記載した報告書をお送りします。 |

| 贈与契約書 | 「贈与をする方」 | 「贈与契約書」をお送りします。 | |

| 贈与手続に関するご案内 | 毎年9月頃 | 8月末時点で当年の贈与手続をされていない方にご案内します。 |

暦年贈与に関してご注意いただきたい事項

- 「贈与契約書」に、贈与をする方・贈与を受ける方(未成年者等の場合は親権者(後見人))それぞれご本人さまが署名捺印ください。

- 当行での贈与のお手続き完了後は、お取消しや贈与をする方の払戻しなどには応じられませんのでご注意ください。

- 毎年の贈与にあたっては、相続人の方の遺留分等を考慮いただき金額をご決定ください。

- 「贈与契約書」のご提出や贈与するご資金のお預入れが一定期間確認できない場合は、その年の贈与手続を行えない場合がございますのであらかじめご了承ください。

- 贈与を受ける方の普通預金口座は、贈与契約書をご提出いただくまでにご開設のお手続きを行ってください。

- 本商品により贈与を受ける方の口座の通帳およびお届けのご印鑑は、必ず贈与を受ける方(未成年者等の場合 は親権者(後見人))が管理してください。

- 贈与税の年間基礎控除額である110万円を超える額の贈与を受けた場合や、すでに定期的に贈与すること(例:合計500万円を毎年100万円ずつ5年間で贈与する)を約束されている場合などは、贈与税の申告や納付が必要となる場合がございます。

- 本内容は、贈与を受ける方へも必ずご説明いただき、贈与額をご決定ください。

- 贈与税の税務上の取扱いについては、最寄りの税務署や税理士等の専門家にご相談ください。

本商品は、「将来の贈与に関する約束ではなく、毎年、贈与する方が贈与の相手および金額を決定し贈与をする方と贈与を受ける方の間で贈与契約が都度、締結されるものであり、この商品による贈与は、直ちに、定期金に関する権利の贈与※には該当しない。」との当行の見解について、税務当局より特段の指摘は受けておりません(2023年4月現在)。ただし、今後の税制改正や今後確定する法令等により本見解とは異なる課税関係が生ずる場合があります。

- 一定期間にわたって毎年一定額の贈与を受けることが、贈与者との間で約束されている贈与の場合には、年ごとに贈与を受けると考えるのではなく、約束をした年に定期金に関する権利の贈与を受けたものとみなされます。

本商品の詳細は、下記パンフレットもしくは十六銀行の店頭でお問い合わせください。